Pénuries, notamment de matières premières, inflation, taux d’intérêt, politique économique en France, dette publique, dépréciation de l’euro… Tels sont les principaux thèmes de l’émission “Les Experts” du 27 avril 2022 sur BFM Business animée par Nicolas Doze, avec Laurent Vronski, directeur général…

Pénuries, inflation, politique de la France : “Les Experts” sur BFM Business

L’investissement régulier et boursier : Un atout déterminant pour les jeunes et pour la France !

Vous pouvez consulter les graphiques et les tableaux sur le fichier pdf : EtudeACDEFIpourTradeRepublicJanvier2022 Introduction : Jeunesse, responsabilité, investissement : le trio gagnant pour la France de demain. Depuis plus de trente ans, la France est malheureusement affaiblie par trois…

Immobilier : les arbres ne montent pas au ciel !

Même si on l’oublie souvent, en particulier sur les marchés financiers et dans le secteur immobilier, il existe une règle immuable qui régule l’économie, pour ne pas dire la vie au sens large, depuis toujours : les arbres ne montent pas…

Retraites, épargne : Investir plus ou travailler plus longtemps ? Réponse dans cette étude ACDEFI/Trade Republic

Retraites, épargne, il y a urgence à éduquer et responsabiliser les Français! Investir plus ou travailler plus longtemps ? Voici le fichier pdf : CP Etude Retraites Acdefi 31082021 L’investissement en actions reste le meilleur moyen pour financer nos retraites…

Pénuries de main-d’oeuvre, fin du “quoi qu’il en coûte”… Les Experts sur BFM Business

Difficultés de recrutement en France malgré un taux de chômage élevé, avertissement de la CDU en Allemagne sur la nécessité de retrouver un minimum de sérieux budgétaire, flambée des dettes publiques et notamment de celle de la France, fuite en…

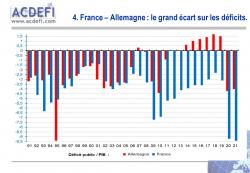

Déficits publics : la France poursuit sa « fuite en avant » et creuse encore l’écart avec l’Allemagne.

L’information est bizarrement passée inaperçue, mais elle est pourtant lourde de conséquences : le gouvernement français a dernièrement annoncé puis confirmé que le déficit public de la France atteindrait au moins 9,4 % du PIB en 2021, soit 0,2 point…

Bourse, inflation, impôt mondial, Yuan : quid de l’avenir sur BFM Business

Bourse, inflation, emploi aux Etats-Unis, politique de la Fed et de la BCE, dette publique, impôt mondial, yuan dollar… Tels sont les principaux thèmes du “Face à Face” du 7 juin sur BFM Business dans BFM Patrimoine : A voir…

La récession se termine, mais les factures arrivent…

Enfin ! Après plus d’un an de pandémie, de multiples confinements et de récession, l’Europe et les Etats-Unis sont en train de sortir de ce marasme économico-sanitaire. Ce n’est pas trop tôt ! En effet, que ce soit en France, en Allemagne,…

Inflation et marchés : liaisons dangereuses…

Lorsqu’il y a quelques mois, j’annonçais, notamment dans ces mêmes colonnes, que l’inflation allait nettement remonter en 2021, on me riait souvent au nez. Le consensus bien-pensant soutenait qu’au contraire l’inflation avait définitivement disparu et qu’il était donc indispensable de…

Reprise : les Etats-Unis rient, la Zone Euro pleure…

Conformément à notre prévision, présentée notamment la semaine dernière dans ces mêmes colonnes, le PIB américain a augmenté de 6,4 % en rythme annualisé au premier trimestre 2021. Il n’est désormais plus qu’à 0,9 % de son niveau d’avant-crise, c’est-à-dire du quatrième…